בית שמשניק

משתמש סופר מקצוען

מה קורה עם קבוצת הרכישה בגילה? יש למישהו עדכונים?

הוא לא מת אלא נכנס לתרדמת עמוקה עד להורדת הריביות על ידי הנגיד.נראה שכל הענף הזה של ההלוואות החברתיות מת.

הפניקס סוגרת את קרן ההשקעות P2P להלוואות חברתיות | כלכליסט

ההחלטה התקבלה בעקבות הלחץ של המשקיעים על הקרנות והעלייה החדה בבקשת הפדיונות - הפניקס תפעל לחלק למשקיעים את הכספים אשר יתקבלו בגין ההלוואות הקיימות ולא תגבה דמי הצלחהwww.calcalist.co.il

ככל הידוע היום אמורה להתקיים אסיפת רוכשים לאישור החלפת טריא בחברת מימון אחרת.מה קורה עם קבוצת הרכישה בגילה? יש למישהו עדכונים?

זה נכון ועדיין איך כל החברות האחרות שורדות ואף עולות?

טריא: ההכנסות הצטמקו ב-88% וההפסד הנקי הסתכם ל-20 מיליון שקל

מתחילת השנה מניית טריא נפלה ב-47%; טריא הייתה אטרקטיבית כשהריבית הייתה אפסית. אבל כעת אנחנו בעולם שונה. הריבית עלתה ויש אלטרנטיבות. זה הוריד את שוק המניות וזה הפיל את טריא

עדן ספיר | 24/08/2023 14:35

נושאים בכתבהדוחות כספיים טריא

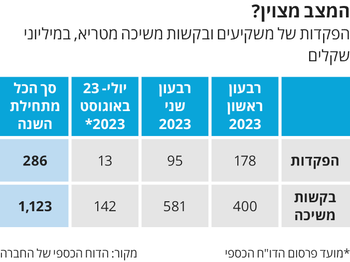

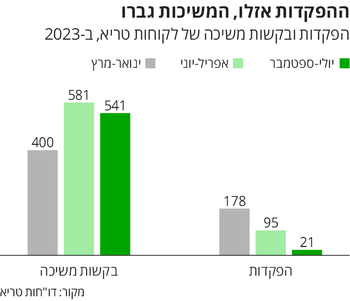

חברת טריא טריא +11.2% המפעילה פלטפורמה מקוונת לתיווך אשראי הכניסה 3.1 מיליון שקל ברבעון השני של 2023, לעומת הכנסות של 26 מיליון שקל ברבעון המקביל אשתקד, קיטון של 88%; הקיטון נובע מירידה בתחום קבוצות רכישה ותחום הרכב וה-BNPL. ההפסד הנקי הסתכם ב-20 מיליון שקל וזאת לעומת 42 מיליון שקל ברבעון המקביל אשתקד.

ההפסד התפעולי הסתכם ב-20.3 מיליון שקל וזאת לעומת רווח של 1.3 מיליון שקל ברבעון המקביל אשתקד. גם שווי המזומנים פחת משמעותית והסתכם במחצית הנוכחית ב-32 מיליון שקל לעומת המחצית המקבילה אשתקד אשר בה הסתכמו המזומנים ל- 81.4 מיליון שקל; הקיטון נובע בעיקר מהלוואות שניתנו על ידי טריא קרדיט במסגרת פעילותה כנותנת אשראי וכן, מימון הפסדי החברה.

מתחילת השנה מניית טריא נפלה ב-47%. טריא היא חלום של שוק שבו הריבית אפסית. כולם חיפשו איפה לשים את הכסף כדי לקבל תשואה כלשהי, והגיעו לטריא. אבל כעת אנחנו בעולם שונה. הריבית עלתה ויש אלטרנטיבות. זה הוריד את שוק המניות וזה הפיל את טריא.

לפני קצת יותר מחודש פרסמנו שבנק לאומי התגייס כדי לעזור לחברה לשרוד. הבנק התחייב לקחת על עצמו לפחות 3 הלוואות - קבוצות רכישה שטריא מימנה. בתמורה, לאומי יקבל אופציות ל-20% ממניות טריא למימוש תוך שנתיים ברמות המחיר הנוכחיות של החברה - מחיר המימוש הוא המחיר הממוצע ב-30 הימים האחרונים (צמוד למדד ועד 10%) ועל פי חישוב ביזפורטל מדובר על מחיר של 26.6 אגורות למניה. טריא גם תיתן ללאומי אופציות לרכישת 20% במניות החברה הבת טריא פינטק. במילים של החברה זה נשמע כך: "כאשר המימוש עצמו יכול שייעשה כנגד תשלום מחיר המימוש או בהתאם למנגנון מימוש נטו ללא תשלום כלשהו על ידי לאומי, לפי שיקול דעתו של לאומי. מחיר המימוש ייקבע על בסיס ממוצע מחיר מניית החברה בבורסה במהלך 30 ימי המסחר שקדמו למועד החתימה על הסכם ההקצאה הפרטית."

כשהריבית הייתה אפסית כולם רצו להשקיע בטריא, אבל עכשיו העולם שונה - הריביות עלו וטריא התגלתה כחברה מסוכנת להשקעה. אנשים מנסים למשוך את הכסף ולא מצליחים. מדובר על מאות מיליוני שקלים, אולי יותר. בטריא לא התכוננו ליום שבו הריבית במשק תעלה. הם לא ראו את זה מגיע, למרות שהכתובת הייתה על הקיר באותיות קידוש לבנה. אז החברה בבעיה קשה, היא צריכה למצוא מזומנים וגם להיפטר מהלוואות. בעקבות הקשיים וחוסר ראיית הנולד נאלץ לאחרונה מנכ"ל החברה שחף ארליך להתפטר מתפקידו והחברה נאלצה לצאת לרה-ארגון, פיטורי עובדים וצפתה פגיעה מהותית בתוצאות של 2023.

רוב החברות האחרות לא נתנו בריבית קבועה.זה נכון ועדיין איך כל החברות האחרות שורדות ואף עולות?

תחושתי (לא ידיעה) כי מישהו מעל באימון, יום יבוא ונדע מי וכמה.

צור קשר באישי ואתן לך פרטים.יש למישהו פרטים ליצירת קשר אם עורך דין משה גליק או דרך אחרת לקבל אישור זכויות על דירה לפני טופס 4 תודה רבה

כן, צרו קשר באישיאפשר ג"כ?

לוח לימודים

מסלולי לימוד שאפשר לההצטרף

אליהם ממש עכשיו:

19.11

י"ח חשוון

פתיחת

קורס בינה מלאכותית - חדשנות ב AI

קורס מקוצר

25.11

כ"ד

פתיחת

קורס פרסום קופי+

מלגות גבוהות!

26.11

כ"ה חשוון

אירוע שיתופים ייחודי

בוטים מספרים על עצמם

בואו לשמוע בוגרים מובילים שלנו משתפים אתהסיפור מאחורי הבוטים הייחודיים שהם פיתחו.הצצה מרתקת לעולמות האוטומציה, החדשנות והפתרונות החכמים,עם הזדמנות ללמוד איך גם אתם יכולים לקחת חלק במהפכה הטכנולוגית.

הכניסה חופשית!

27.11

כ"ו חשוון

נפתחה ההרשמה!

קורס צילום חוץ, אירועים וסטודיו - עם בינה מלאכותית!

מלגות גבוהות!

27.11

כ"ו חשוון

פתיחת

קורס פיתוח בוטים ואוטומציות עסקיות

מלגות גבוהות!

27.11

כ"ו חשוון

פתיחת

קורס עיצוב גרפי ודיגיטל - בסילבוס חדש ומטורף!

מלגות גבוהות!

תהילים פרק קכו

א שִׁיר הַמַּעֲלוֹת בְּשׁוּב יי אֶת שִׁיבַת צִיּוֹן הָיִינוּ כְּחֹלְמִים:ב אָז יִמָּלֵא שְׂחוֹק פִּינוּ וּלְשׁוֹנֵנוּ רִנָּה אָז יֹאמְרוּ בַגּוֹיִם הִגְדִּיל יי לַעֲשׂוֹת עִם אֵלֶּה:ג הִגְדִּיל יי לַעֲשׂוֹת עִמָּנוּ הָיִינוּ שְׂמֵחִים:ד שׁוּבָה יי אֶת (שבותנו) שְׁבִיתֵנוּ כַּאֲפִיקִים בַּנֶּגֶב:ה הַזֹּרְעִים בְּדִמְעָה בְּרִנָּה יִקְצֹרוּ:ו הָלוֹךְ יֵלֵךְ וּבָכֹה נֹשֵׂא מֶשֶׁךְ הַזָּרַע בֹּא יָבוֹא בְרִנָּה נֹשֵׂא אֲלֻמֹּתָיו: