חדש!

קרן אירית חדשה תהיה זמינה למסחר בבורסה הישראלית החל מיום רביעי הקרוב - קרן מחקה מדד מניות עולמי FTSE All World:

שם הקרן: Invesco FTSE ALL-WORLD UCITS ETF

מספר הקרן:

1209220

דמי ניהול: 0.15%

הקרן הינה קרן אירית צוברת מחקה מדד FTSE All World.

לצפיה בתשקיף ונספח התשקיף באתר הבורסה לניירות ערך לחצו כאן:

מאי"ה היא מערכת אינטרנט להודעות החברות, המהווה כלי עבודה מרכזי לציבור המשקיעים, לחברות הבורסאיות ולכל קהילת שוק ההון. מאי"ה מאפשרת לקבל מידע מקיף על החברות הבורסאיות ועל ניירות הערך הנסחרים בבורסה.

maya.tase.co.il

היתרונות של הקרן האירית העולמית החדשה:

דמי הניהול בקרן החדשה נמוכים לעומת שאר הקרנות העולמיות (0.15% בלבד, לעומת 0.20% בקרן על ACWI ו 0.19% דמי ניהול + 0.03% עמלת Swap בקרן על MSCI World).

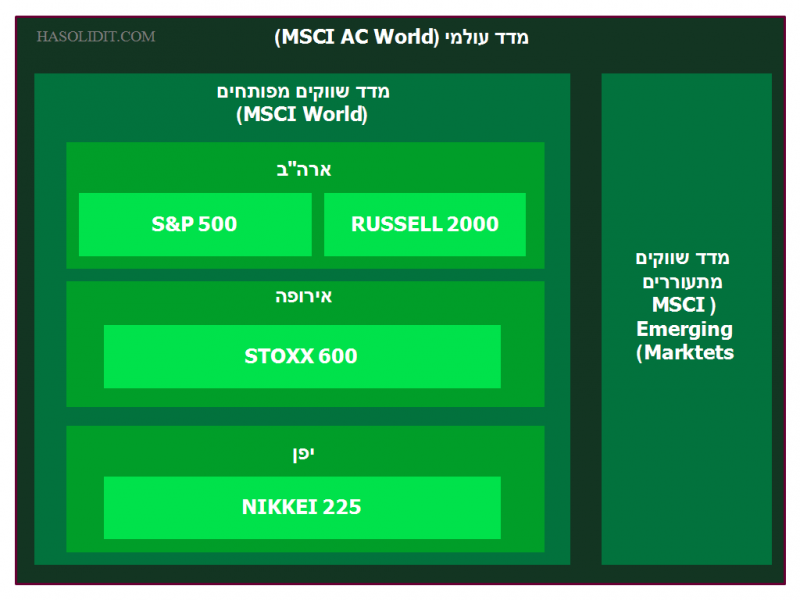

חשיפה עולמית מאוד רחבה על 4,285 מניות (יחסית דומה למדד ACWI מבחינת השווקים שקיימת חשיפה אליהם אבל כמות המניות גדולה משמעותית, בהשוואה למדד MSCI World גם הפיזור על גבי השווקים משמעותי יותר).

נתונים רלוונטיים נוספים:

בהיבטי המיסוי בסיס ההצמדה הוא מדד המחירים לצרכן (בדומה לקרנות האיריות על מדד ACWI ו MSCI World).

החזקה פיזית של המניות (בדומה לקרן סל של בלאקרוק על מדד ACWI, בשונה מהקרן האירית על MSCI World).

ומה לגבי תשואות העבר של המדד FTSE All World?

בעשורים האחרונים ניתן להגיד שככל שהחשיפה העולמית היתה רחבה יותר כך התשואה היתה נמוכה יותר לעומת חשיפה גבוהה יותר למדדי ארה"ב.

קרן הסל FTSE All World מעניקה חשיפה עולמית מאוד רחבה על גבי 4,285 מניות וזה פעל לרעתה בשני העשורים האחרונים.

בחמשת השנים האחרונות מדד FTSE All World השיג תשואה של 66.3%, זאת לעומת 70.7% במדד ACWI ו 74.5% במדד MSCI World.

במהלך 20 השנים האחרונות מדד FTSE All World השיג תשואה של 373.3%, זאת לעומת 383.6% במדד MSCI World ו 411.6% במדד MSCI ACWI.

באדיבות

@דניאל נבון

הנושאים החמים

הנושאים החמים

הנושאים החמים

הנושאים החמים