- הבעיה: מאות חברות לא הצליחו להעביר כספים;

החשיפה בביזפורטל - ההשלכה של קריסת הבנק על מאות חברות הייטק מקומיות; ההתדרדרות צעד אחרי צעד:

הבנק נכשל בגיוס, במגעים למכור את עצמו; הרגולטור עוצר משיכות מפיקדונות

חשפנו

כאן את המשבר בתהליך, והיו כאלו שניצלנו בדקה ה-90. לביזפורטל נודע כי עשרות חברות הייטק שהיה להם חשבון בבנק סיליקון ואלי שקרס, הצליחו להעביר את הפיקדונות לשלוחות של הבנקים המקומיים בארה"ב - פועלים, לאומי ובהיקף קטן יותר לדיסקונט. מדובר על עשרות רבות של חברות. מנגד, המצב שונה אצל מאות נוספות שלא הצליחו להעביר את הכספים. מדובר לרוב בחברות קטנות שהכספים בבנק סיליקון ואליו הם עיקרן הונם.

בלעדי - ורביט של תום ליבנה (שרצה להעביר כספים לחו"ל) ניהלה חשבון בבנק סיליקון ואלי שקרס; ומי עוד חשופה לבנק סיליקון ואלי?

ביום שלישי התחילו השמועות הראשונות על קשיי נזילות, אבל, הם לא ממש חלחלו לשוק. הם היו רקע להודעה דרמטית של הבנק ביום רביעי, אחרי סגירת המסחר, על מימוש נכסים. גרג בייקר מנכ"ל הבנק ניסה לעטוף את ההודעה בהתייעלות, מיקוד וצמיחה להמשך, אבל המשקיעים הבינו שהבנק נדרש לנזילות.

המשקיעים קלטו שמדובר במימוש נכסים במחירי הפסדי לבנק בשעה שהבנק הסביר בחודשים האחרונים שהנכסים משוערכים לפי שווי הוגן-שווי כלכלי. מימוש במחירי הפסד מעיד על לחץ וצורך מהיר למכור או-ו שהספרים לא מציגים נכון את השווים וכאן הבעיה הגדולה. לבנק יש הון של 20 מיליארד דולר שמחזיק נכסים במעל 200 מיליארד דולר כשכ-100 מיליארד דולר הם נכסים לא סחירים - השקעות והלוואות שמחושבים על ידי הבנק לפי שווי הוגן. אלא שזה שווי הוגן לכאורה. האינטרס של הבנק להציג את המספרים האלו כמה שיותר גבוה, אחרת הוא מוחק את ההון, יורד מתחת לדרישות הלימות ההון וקורס. אז מחזיקים בכוח את הנכסים, עד שקורה מקרה מסוג זה.

אז השוק הבין את הסיטואציה שנוצרה ולצד צעדים נוספים שהנהלת הבנק אימצה (ניסתה לאמץ) לרבות חיזוק ההון העצמי של הבנק, הביאו לשתי מגמות - בריחה של המשקיעים ובריחה של הלקוחות.

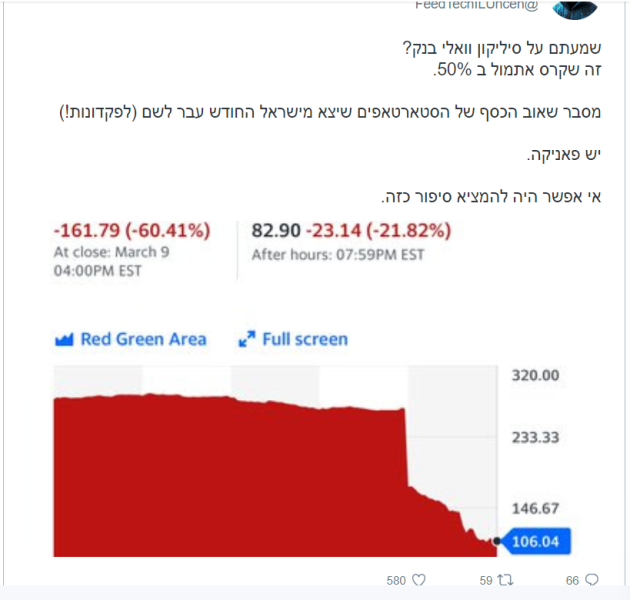

זה התבטא ביום רביעי בעוצמה חלשה, בעיקר כי הדיווחים היו לאחר המסחר, אך בפתיחה ביום חמישי כבר היה ברור שזו קטסטרופה. המניה קרסה ב-60%. ההערכות על קשיי נזילות כבר היו הרבה יותר משמועות. כבר ברביעי החלו פדיונות של פיקדונות בבנק והעברה למקומות אחרים, אבל השיא היה בחמישי.

זרם של לקוחות הוציא את הכספים מהבנק, בהמשך למשיכות ברביעי.

בחמישי חשפנו את השפעת המשבר על התעשייה המקומית כאשר על פי בדיקתנו מאות רבות של חברות ישראליות חשופות למשבר בבנק. במקביל בנק הפועלים ובנק לאומי הקימו צוותים שיטפלו במיוחד בהעברת כספים מסיליקון ואלי לשלוחות שלהם בארה"ב ועזרו גם בהיבטים הטכניים של ההעברה. זה לא פשוט להעביר כספים מבנק קורס, במיוחד כשאין לאן להעביר. כשיש חשבון ופעילות בחו"ל אז אפשר להעביר את הכספים וזה מה שעשו חברות ההייטק - פתחו במהירות חשבונות בשלוחות בארה"ב של הבנקים פועלים ולאומי וכך יכלו להעביר את הכספים. אחרים שניסו לעשות העברה בין מדינות - נתקעו. זאת העברה שלוקחת ימים. ובינתיים הממשל האמריקאי הקפיא את ההעברות.

וכך הצליחו עשרות רבות של חברות ישראליות להציל את כספי הפיקדונות. אבל יש יותר שלא הצליחו, אם כי על פי הידוע לנו, יש גם חברות שהצליחו להעביר את הכספים לבנקים אחרים בחו"ל. על פי ההערכות מאנשים שמכירים את התהליך מקרוב, הישראלים היו מהירים בהוצאת הכספים, לעומת גופים זרים, ועדיין יש חברות ישראליות לא מעטות שהפיקדונות שלהם הוקפאו.

כשהוצאת הכספים הפכה לזרם גדול התערב הבנק המרכזי והרגולטור האמריקאי והקפיא את משיכת הכספים. מה זה בעצם אומר? על פי ההערכות היקף הפיקדונות בבנק סיליקון ואלי היה כ-175 מיליארד דולר. הבנק סיפק בעיקר מענה לחברות הייטק, ודגש על חברות יחסית צעירות. אחת משלוש השלוחות המרכזיות שלו היתה בישראל והמשמעות היא שחברות ההייטק המקומיות היו חלק משמעותי בפעילות שלו. ההערכות מדברות על מאות רבות של חברות ישראליות בהיקף כולל מקסימלי של עד 12 מיליארד דולר.

ביום שישי הרגולטור האמריקאי אמר עד כאן והפסיק את משיכת הכספים. הבנק עבר בעצם לניהול הרגולטור ובמקביל הופסק המסחר במניה, ארחי שגם בשישי היא קרסה ב-40%. מה המשמעות של המהלכים האלו ומה קורה מכאן?

מבחינת הבנק - הוא עכשיו מוקפא, הוא איבד את התדמית, את המוניטין, זה כבר לא חשוב אם הקריסה נבעה מפניקה שגרמה ל"ריצה את הבנקים". זה גם לא חשוב אם היתה לכך הצדקה או לא. הבנק לא יחזור להיות אותו הבנק. סיכוי טוב שהוא יחיה בצורה כזו או אחרת, תחת שם אחר, סיכוי גדול יותר שאיזה בנק אחר יקנה את הפעילות שנותרה.

גם ברמה העסקית, אגב, בנק שמוקפא למשך כמה חודשים, לא יכול לחיות. בנק מרוויח בשל פעילות שוטפת, אם אין פעילות כמה חודשים - וזה הזמן שהרגולטור צריך כדי לבדוק ולעשות סדר בבנק - אז זה מצב כמעט אבוד.

אבל הזווית של הבנק, לא ממש מעניינת את מאות חברות ההייטק שהכספים שלהם היו מושקעים בו. הם מתייחסים לכסף שלהם. כאן המצב הוא לא טוטאל לוס, אבל חשוב להבין את סוג הפעילות של הבנק מול חברות ההייטק.

- הבנק שימש כמלווה: אם חברת הייטק קיבלה רק מימון מהבנק, אז כמובן שמצבה בסדר גמור. היא צריכה להחזיר את ההלוואה לפי התנאים המקוריים, אבל לא הלך הכסף. הכסף אצלה-בשימושה. אבל הבעיה שהבק דרש שבמקביל למימון שהוא מספק, החשבון ינוהל דרכו. ואז זו בעיה גדולה. כל השוטף הוקפא, אם היו פיקדונות מול ההלוואה - וברוב המקרים היו, הם מוקפאים.

גופים שהכסף שלהם מפוזר על פני מספר בנקים יוכלו אולי להסתדר, יש הרבה חברות שהכסף שלהם נמצא בעיקר בבנק הקורס.

מעבר לכך, ההלוואה ברוב המקרים לא ניתנה כמקשה אחת. אלא בשלבים. הכספים העתידים כבר לא יתקבלו, וזה אומר בור עתידי. לא יהיה מממן להמשך. זו הסיבה אגב שהתחילו הצרות בבנק. לפתע גילו שההלוואות לא "טובות" כי ערך החברות ירד, והגיבוי-בטוחה מול הלוואות אלו ירד. זה מזכיר את ליקווידיטי שמספקים מימון לסטארטאפים וסבורים שיש להם אפס דיפולט והם יודעים מה יקרה בשנתיים הקרובות בשיעור הצלחה של 94%. אם סיליקון ואלי בנק לא הצליח, גם אתם לא (

להרחבה)

בנק סיליקון ואלי מעבר להיותו מממן, גם היה משקיע בחברות טכנולוגיה, כשבמקרים רבים זו היתה חבילה כוללת - השקעה של הבנק לצד השקעה של גופים נוספים, לצד מימון. אז יכול להיות שלחברות לא מעטות המימון העתידי ייעלם, וזו בעיה. המממנים והמשקיעים בתחום יושבים כעת על הגדר. או מצפים לקבל שוי ריאלי, לא השווי של לפני שנה-שנתיים.

ועדיין, כל עוד היתה כרוכה בפעילות מול הבנק הלוואה, ההפסד ככל הנראה הוא של הכספים בחשבון שהיו נמוכים מהיקף ההלוואה. זה לא נעים, אין מממנים בעתיד, אבל זה לא כמו התרחיש הבא:

- חברות שהיו להם כספים בחשבון הבנק בבנק סיליקון ואלי, אבל לא היתה להם הלוואה. אלו פשוט איבדו את הכסף ללפחות מספר חודשים. אם זה הבנק היחיד או העיקרי שלהם, לא יהיה להם איך לשלם משכורות. גם אחרי שהרגולטור האמריקאי יקבע מה שיקבע, יש סיכוי שהפיקדונות שלהם לא יוחזרו במלואם. זה תלוי בהיקף הנכסים האמיתי - לפי שווי ריאלי של הבנק. אם הבנק החזיק בחברות סטאטרטאפ בשווי מנופח, אז אין לפיקדונות כיסוי.

בארה"ב יש ביטוח לפיקדונות, אבל זה תלוי בסוג הלקוח ופרמטרים נוספים. ובכל מקרה, מדובר על סכום מוגבל מאוד, כסף קטן לעומת ההפקדות בפועל.

אז השאלה אם הלך הכסף? היא שאלה נכונה ותלויה בעיקר בנכסים שעמדו מול הפיקדונות וביכולת המימוש שלהם. מרכיב גדול בנכסי הבנק היו הלוואות והשקעות בחברות טכנולוגיה. זה בסבירות גבוהה לא שווה את המחיר בספרים.

הנושאים החמים

הנושאים החמים