פעם היה איש

משתמש פעיל

אין לי זמן כרגע להכנס לפרטים@פעם היה איש

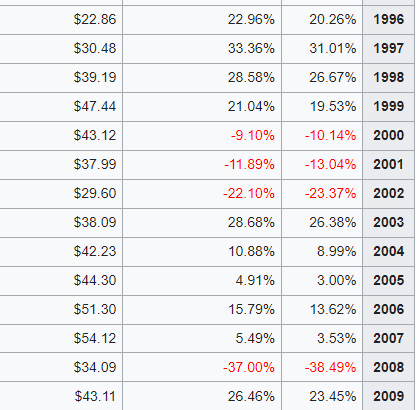

לכבודך ערכתי סימולציה על מדד S&P500 ב53 שנים האחרונות, למי שהשקיע סכום מסויים בכל שנה, ויצא לי שמי שהשקיע בתחילת 1996 והמשיך להפקיד במשך 13 שנים, הפסיד 3%.

אני מעלה את הסימולציה, ותווכח.

Google Sheets: Sign-in

Access Google Sheets with a personal Google account or Google Workspace account (for business use).docs.google.com

אבל בכל אופן 2 תשובות.

1. מי שיכנס בשנה הכי טובה ויצא אחרי כמה שנים בשנה הכי גרועה עלול לא להרוויח כל כך ואולי אפילו להפסיד,

אני מדבר על מי שקצת בודק מה שהוא עושה, מי שמשקיע בפריסה של תשלומים תמיד ירויח,

וגם מי שמכניס בבת אחת אם הוא ישים לב מתי הוא מוציא ולא בשנה הכי גרועה ירויח.

2. תראה את זה ותענה לי תשובה:

הנושאים החמים

הנושאים החמים

הנושאים החמים

הנושאים החמים