עודכן: אייר תשפ"ד

בימים האחרונים פנו אלי קבוצה מגובשת מאחיסמך וביקשו את תשובתי לשאלה הבאה:

התשובה היא שאין תשובה אחת שמתאימה לכולם

לכן כיוונתי אותם לנקודות הבאות:

1. ההיסטוריה היא שהשקעה במניות הניבה כ10% נומינאלי

ו7%ריאלי.

אפשר לצפות כאן וכאן בחלק מההיסטוריה.

ואפשר גם לראות שהתשואה תנודתית.

2. אם כן הלוואה קבועה לא צמודה עם 5% ריבית.

מותירה מקום לתשואה של 5%.

בהלוואה שצמודה למדד או לפריים

יש להוסיף למשקל את הצפי לעליית ריבית

ואת החוסר ודאות.

3. חשוב להבין גם שכאשר אנחנו לוקחים הלוואה

אנחנו מהמרים על השקל

כלומר במקרה שמדדי המניות יעלו אבל גם השקל יעלה,

לא נצליח לקבל מספיק תשואה מההשקעה.

וזה מה שקרה כאן בעשור האחרון ששער השקל עלה מול שאר המטבעות מקור: בלומברג

למרות שההימור הוא לא כל כך גדול

כי ההיגיון נוטה שבטווח הארוך יהיה איזון בין המטבעות של המדינות המפותחות.

4. לכל השקעה יש להוסיף לחישוב עלויות דמי ניהול ועמלות.

5. הרווח מכיסוי המשכנתא ואי תשלום ריבית לא ממוסה, בעוד הרווח מהשקעה ממוסה.

6. ככל וההשקעה תניב

זה יהיה משתלם יותר כי ההשקעה תהיה שווה יותר מההלוואה.

אבל אי אפשר לדעת מה העתיד צופן לנו.

7. לעיתים המעלה של השקעת חסכונות חודשית, עשויה להיות מניבה יותר מהשקעה חד פעמית.

אם משקיע נכנס בפעם אחת לשוק שיתברר בהמשך שהיה גבוה, אז היה עדיף לו להשקיע כל חודש סכום קטן והרווחים יהיו גדולים יותר. להמשך קריאה>>>

8. משכנתא זהו מינוף מתמעט

כי כל חודש הולך ופוחת נטל החוב.

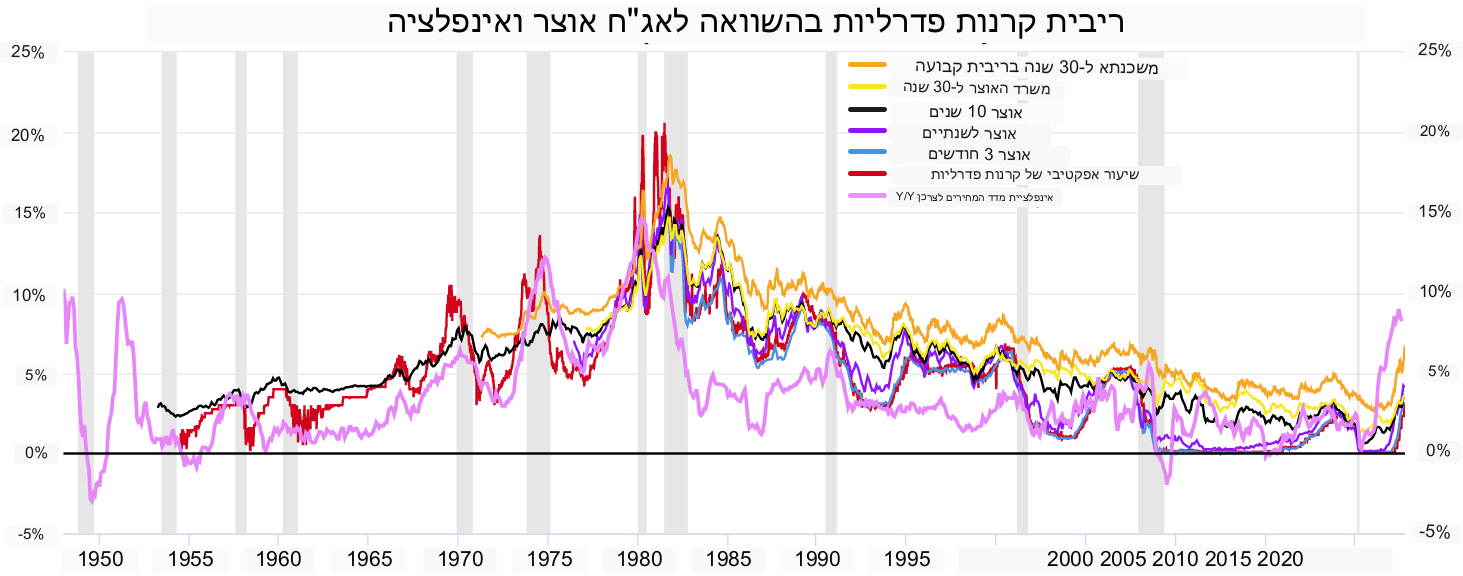

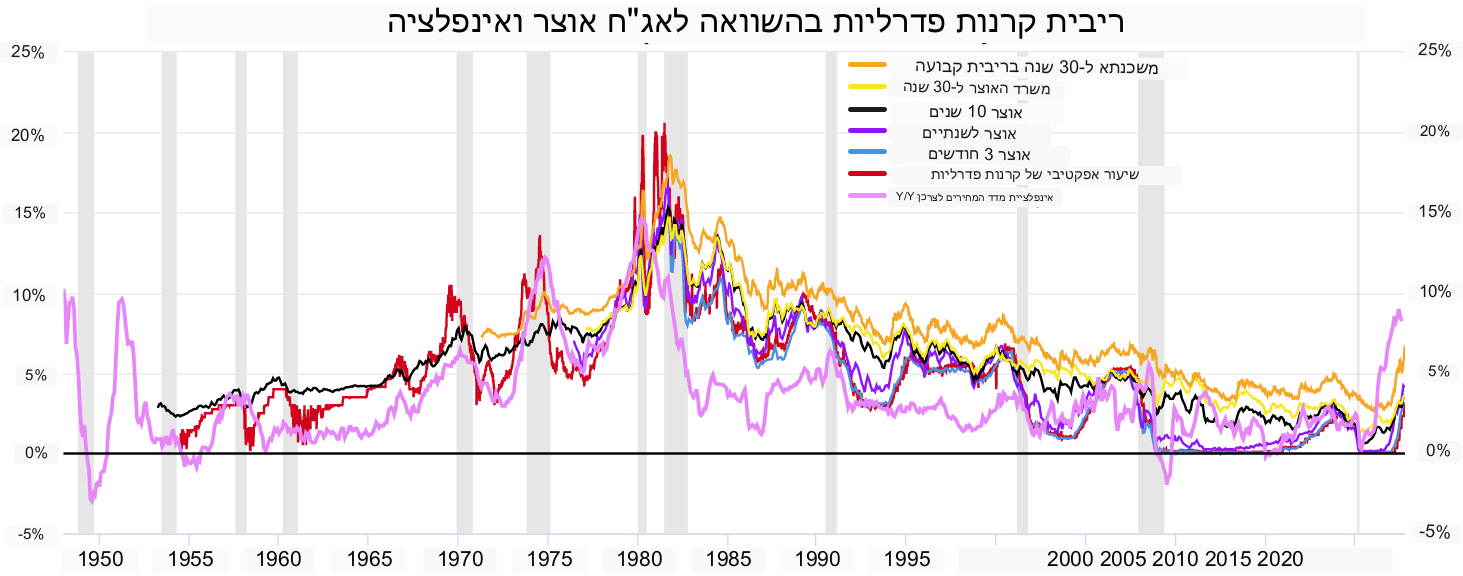

9. ריבית עולה בגלל שיש אינפלציה.

אם כן אנחנו לא באמת מפסידים כל כך הרבה מהריבית

כי מה שעולה לנו הריבית, זה מתבקש שנשלם בגלל שהאינפלציה גבוהה

רוב עליית הריבית מתקזזת ריאלית.

בסך הכל הבנק כמו אומר:

אני לא מאפשר ללווה להרוויח פעמיים גם ריבית נמוכה וגם את ההגנה מאינפלציה.

כעת נביט לתשואה האמיתית של שוק המניות כלומר לתשואה הריאלית.

נגלה שקיבלנו תשואה ריאלית מעל האינפלציה רק 7% (בערך)

כעת נניח שהבנק לוקח מאיתנו 1% נוסף של ריבית מעל האינפלציה

אם כן נותרנו עם רווח 6%.

רק שצריך לבחון את ההנחה הזאת שהריבית היא תמיד ביחס לאינפלציה

בגדול ההנחה די נכונה אבל רחוקה מלהיות מדוייקת

אפשר לראות בגרף המצורף

שהמתאם בין האינפלציה לריבית בארצות הברית אינו מדויק

10. יהיה מי שיאמר

שהוא לא מצליח לחסוך

אבל אם יקח הלוואה

זה יהיה עבורו מחייב לפרוע את החוב

ורק כך יוכל להגיע להשקעה.

כל אחד צריך לעשות את השיקול שלו.

11. ושוב לתושבי אחיסמך שקיבלו החזר כספי

שאלתם זהה לחלוטין

האם לקחת הלוואה כדי להשקיע

כי המשכנתא הנוגסת מחשבונם מידי חודש

אם הם לא מחזירים אותה הם למעשה לווים אותה.

אבל מבחינה פסיכולוגית יש הבדל.

כי הלוואה לצורך השקעה קשה לקחת

אבל את המשכנתא הם כבר לקחו

אז כעת הם רוצים להשקיע.

אבל מלכתחילה אסור לבן אדם לעשות דבר כזה

כי השקעה שלא שווה לקחת עליה הלוואה.

שווה לפרוע אותה לפני שמשקיעים.

ומי שמצא בעצמו שהוא מחליט מהרגש

הוא רק ממקם את עצמו גבוה יותר במדד הסיכון.

12. באופן שיש צבירה מושקעת החייבת במס ומשיכה ההשקעה תהיה חייבת במס,

כדאי לשקול ללוות כדי שלא למשוך את ההשקעה ולהתחייב במס ולמעשה לדחות את המס.

לדוגמא אם למשקיע יש 100,000 ש"ח מושקעים שמשיכתם תחייב אותו במס ע"ס 10,000 ש"ח

על המשקיע להוסיף משקל לקחת הלוואה כדי לדחות את המס.

13. נקודה נוספת שהחכמתי מ @ראובן 23

לגבי מי שסבור למשוך קרן השתלמות כדי לכסות את המשכנתא. (לדיון>>>)

שצריך לשקול זאת בצורה שונה כי נושא המס שכתבתי בנקודה 5 לא קיים בקרן השתלמות.

וזאת הטבה שתתפספס

וגם תתפספס הנזילות של הקרן השתלמות בשש שנים הקרובות.

אשמח לשמוע את דעתכם.

בימים האחרונים פנו אלי קבוצה מגובשת מאחיסמך וביקשו את תשובתי לשאלה הבאה:

כחברי קבוצת הרכישה קבלנו החזר כספי בסכום של כ100,000 ש"ח.

מה לעשות בכסף,

האם לפרוע את ברכיב הצמוד במשכנתא, או אולי להשקיע את הכסף?

התשובה היא שאין תשובה אחת שמתאימה לכולם

לכן כיוונתי אותם לנקודות הבאות:

1. ההיסטוריה היא שהשקעה במניות הניבה כ10% נומינאלי

ו7%ריאלי.

אפשר לצפות כאן וכאן בחלק מההיסטוריה.

ואפשר גם לראות שהתשואה תנודתית.

2. אם כן הלוואה קבועה לא צמודה עם 5% ריבית.

מותירה מקום לתשואה של 5%.

בהלוואה שצמודה למדד או לפריים

יש להוסיף למשקל את הצפי לעליית ריבית

ואת החוסר ודאות.

3. חשוב להבין גם שכאשר אנחנו לוקחים הלוואה

אנחנו מהמרים על השקל

כלומר במקרה שמדדי המניות יעלו אבל גם השקל יעלה,

לא נצליח לקבל מספיק תשואה מההשקעה.

וזה מה שקרה כאן בעשור האחרון ששער השקל עלה מול שאר המטבעות מקור: בלומברג

למרות שההימור הוא לא כל כך גדול

כי ההיגיון נוטה שבטווח הארוך יהיה איזון בין המטבעות של המדינות המפותחות.

4. לכל השקעה יש להוסיף לחישוב עלויות דמי ניהול ועמלות.

5. הרווח מכיסוי המשכנתא ואי תשלום ריבית לא ממוסה, בעוד הרווח מהשקעה ממוסה.

6. ככל וההשקעה תניב

זה יהיה משתלם יותר כי ההשקעה תהיה שווה יותר מההלוואה.

אבל אי אפשר לדעת מה העתיד צופן לנו.

7. לעיתים המעלה של השקעת חסכונות חודשית, עשויה להיות מניבה יותר מהשקעה חד פעמית.

אם משקיע נכנס בפעם אחת לשוק שיתברר בהמשך שהיה גבוה, אז היה עדיף לו להשקיע כל חודש סכום קטן והרווחים יהיו גדולים יותר. להמשך קריאה>>>

8. משכנתא זהו מינוף מתמעט

כי כל חודש הולך ופוחת נטל החוב.

9. ריבית עולה בגלל שיש אינפלציה.

אם כן אנחנו לא באמת מפסידים כל כך הרבה מהריבית

כי מה שעולה לנו הריבית, זה מתבקש שנשלם בגלל שהאינפלציה גבוהה

רוב עליית הריבית מתקזזת ריאלית.

בסך הכל הבנק כמו אומר:

אני לא מאפשר ללווה להרוויח פעמיים גם ריבית נמוכה וגם את ההגנה מאינפלציה.

כעת נביט לתשואה האמיתית של שוק המניות כלומר לתשואה הריאלית.

נגלה שקיבלנו תשואה ריאלית מעל האינפלציה רק 7% (בערך)

כעת נניח שהבנק לוקח מאיתנו 1% נוסף של ריבית מעל האינפלציה

אם כן נותרנו עם רווח 6%.

רק שצריך לבחון את ההנחה הזאת שהריבית היא תמיד ביחס לאינפלציה

בגדול ההנחה די נכונה אבל רחוקה מלהיות מדוייקת

אפשר לראות בגרף המצורף

שהמתאם בין האינפלציה לריבית בארצות הברית אינו מדויק

10. יהיה מי שיאמר

שהוא לא מצליח לחסוך

אבל אם יקח הלוואה

זה יהיה עבורו מחייב לפרוע את החוב

ורק כך יוכל להגיע להשקעה.

כל אחד צריך לעשות את השיקול שלו.

11. ושוב לתושבי אחיסמך שקיבלו החזר כספי

שאלתם זהה לחלוטין

האם לקחת הלוואה כדי להשקיע

כי המשכנתא הנוגסת מחשבונם מידי חודש

אם הם לא מחזירים אותה הם למעשה לווים אותה.

אבל מבחינה פסיכולוגית יש הבדל.

כי הלוואה לצורך השקעה קשה לקחת

אבל את המשכנתא הם כבר לקחו

אז כעת הם רוצים להשקיע.

אבל מלכתחילה אסור לבן אדם לעשות דבר כזה

כי השקעה שלא שווה לקחת עליה הלוואה.

שווה לפרוע אותה לפני שמשקיעים.

ומי שמצא בעצמו שהוא מחליט מהרגש

הוא רק ממקם את עצמו גבוה יותר במדד הסיכון.

12. באופן שיש צבירה מושקעת החייבת במס ומשיכה ההשקעה תהיה חייבת במס,

כדאי לשקול ללוות כדי שלא למשוך את ההשקעה ולהתחייב במס ולמעשה לדחות את המס.

לדוגמא אם למשקיע יש 100,000 ש"ח מושקעים שמשיכתם תחייב אותו במס ע"ס 10,000 ש"ח

על המשקיע להוסיף משקל לקחת הלוואה כדי לדחות את המס.

13. נקודה נוספת שהחכמתי מ @ראובן 23

לגבי מי שסבור למשוך קרן השתלמות כדי לכסות את המשכנתא. (לדיון>>>)

שצריך לשקול זאת בצורה שונה כי נושא המס שכתבתי בנקודה 5 לא קיים בקרן השתלמות.

וזאת הטבה שתתפספס

וגם תתפספס הנזילות של הקרן השתלמות בשש שנים הקרובות.

אשמח לשמוע את דעתכם.

נערך לאחרונה ב:

הנושאים החמים

הנושאים החמים

הנושאים החמים

הנושאים החמים