אני יודעת שהרבה מייצגים נכבדים לא יאהבו את מה שאני כותבת,

אבל בכל זאת, מתוך מחשבה והכרות עם חתך מסוים באוכלוסיה החלטתי להעלות על הכתב את הגיגי

ומותר לכם לא להסכים ואפילו לחלוק.

עבדתי בעברי במשרד בני ברקי קלאסי וכעת אני עובדת בתל אביב עם אוכלסיית לקוחות שונה לחלוטין, אחת השוניות הבולטות הן, שבמגזר שלנו אנשים לא בטוחים ביכולותיהם, מאבדים עשתונות מול מכתב אומלל ממס הכנסה (אפילו שאין בו מספרים!) ומרגישים תלותיים לחלוטין באנשי המקצוע. וכל זה למרות כשרונות ברוכים ויכולות ניהול פיננסיות של העסק.

כמו שאתם יודעים לנהל את הרווחים שלכם, לתמחר, וכל מה שקשור לכסף בעסק שלכם, כך גם יש לכם יכולות לתרגם את הנתונים שלכם לדרישות מס הכנסה.

יכול להיות שתצטרכו הדרכה ספציפית לעסק שלכם, לדעת מה הוראות ניהול ספרים, באיזה צורה מדווחים, ועוד נתונים כלליים בשבילם לעיתים יש צורך להתייעץ עם בעל מקצוע בעיקר בשלבי הפתיחה.

אבל אין שום עניין באופן שוטף להיות תלותי בבעל מקצוע! זה אפשרי ואפילו לפעמים עדיף להתנהל גם חשבונאית באופן עצמאי.

(ולעמיתי למקצוע, גם לכם זה יהיה שווה, פחות התברברות עם מע"מ דוח חודשי, דוחות אישיים עם תלוש וחצי ועוד... אם תגדילו ראש, תתפתחו יותר, לקוחות יותר גדולים וכך גם אתם תגדלו)

ככלל ההמלצה שלי היא לנהל את השוטף באופן עצמאי, זה הכי קל ופשוט ובסופו של דבר זו רוטינה קבועה שרק צריך להשתפשף בה ואז זורמים איתה.

פתיחת תיקים ודוחות שנתיים עלולים לדרוש יותר ידע מקצועי.

ולכל המפחדים מביקורות פתע- רק שתדעו שמייצג לא הוא המגן, ובכל מקרה שהוא אתם אלו שתאלצו לעמוד מול המבקרים, וברגע האמת לא עוזר הרו"ח הצמוד, רק אתם והמבקר (והקב"ה כמובן!) הרו"ח בא לתקן נזקים אם ישנם אחרי הביקורת, ככה שאתם יכולים למנות אותו אז...

שניה לפני המדריך, הוא לא מיועד למי שהמחזורים שלו גדולים/מעסיק עובדים/שיש לו מלאי מסובך/השקעות בני"ע (רק לדוח השנתי)/סוחר בביטקויינים/ או כל עיסוק לא שגרתי אחר,

זה לכם- בעלי המקצועות הרגילים, שצריכים להוזיל מהרווחים המועטים שלכם עבור דוח אישי ומע"מ דו חודשי.

כלל אצבע-לכל אחת מהרשויות יש אתר אינטרנט נגיש עם כל המידע הבסיסי שכל עוסק צריך. תשתמשו במידע.

כמו כן אתר כל זכות מומלץ ביותר.

ישנן שלוש רשויות שבעלי עסקים מתמודדים מולם במועדים שונים,

מס הכנסה-אחת לשנה יש לדווח על פעילות העסק, מועד הדיווח ממרץ עד יוני (רצוי להתעדכן באתר אם יש אורכות)

מע"מ- מתחלק לשניים

1. עוסק פטור: (עד מחזור של 100,187 נכון לשנת 2019), מועד דיווח-אחת לשנה, בינואר.

2. עוסק מורשה: מי שמחזורו עולה על העוסק פטור או בעל מקצוע חופשי, מועד דיווח-אחת לחודש או חודשיים בהתאם להיקף הפעילות

ביטוח לאומי- מתחלק לשניים

1. עצמאי שאינו עומד על ההגדרה, לא משלם דמי ביטוח ולא מבוטח (מומלץ למי שעובד בנוסף כשכיר כך שיש לו ביטוח על הכנסה מסויימת, לא מומלץ לנשים בהריון כי לא יקבלו דמי לידה)

2. עצמאי שכן עומד על ההגדרה-חייב בתשלום דמי הביטוח באחוזים מהרווח. מועד התשלום-מידי חודש מקדמה, לאחר הגשת הדוח השנתי מתחייבים/מזדכים בהפרש.

פתיחת תיק-

מזל טוב! החלטת לפתוח תיק.

פתיחת תיק נעשית במס הכנסה ובמע"מ, ביטוח הלאומי מתעדכן ממס הכנסה על פתיחת התיק. (תחפשו-מדריך לפתיחת עסק)

עליך להגיע למשרד עם המידע:

1. מה סוג העיסוק שלך

2. מה המחזור השנתי הצפוי

3. האם אתה רוצה להיות עוסק פטור או חייב

4. מאיפה אתה מתכנן לנהל את העסק

5. האם צפוי לך רווח חייב במס (האם אתה מנצל את כל נקודות הזיכוי שלך) או לא

את הטופס יש לקורא בעיון, לא למלא פרטים לא רלוונטיים ובמידת הצורך להעזר בפקיד, תזכיר לעצמך-הפקיד נמצא כאן בשביל לשרת אותך (לפעמים הם מתנהגים בצורה שאפשר לשכוח את זה...).

אחרי שנפתח לך התיק במס הכנסה ובמע"מ אתה יכול להתחיל את הפעילות.

במידה ואתה לא צופה חבות במס, עליך להגיש בקשה לביטול מקדמות למס הכנסה.

במידה ואתה רוצה להיות עצמאי שאינו עומד בהגדרה, עליך להגיש מכתב לביטוח לאומי בעניין.

הערה: אם את לפני לידה, כדאי להתייעץ עם בעל מקצוע על מנת שיפתח בצורה שתוכלי לקבל את החל"ד מבט"ל.

ניהול שוטף-

כל בעל עסק מחוייב לנהל ספרי חשבונות לפי הוראות ניהול ספרים, יש הוראות בסיסיות לכל נישום, ופירוט ספציפי יותר ב"תוספות" להוראות הבסיסיות.

הביקורות המפורסמות של מס הכנסה מתמקדות בניהול הספרים, ככה שעליך לנהל אותם בצורה מדוקדקת. (רק להזכירך, הניהול הזה לא קשור כלל לייצוג בידי רו"ח/יוע"מ, זה ניהול שוטף יומיומי שלך כבעל עסק)

אם אתה עוסק מורשה, אני ממליצה כן לפנות לבעל מקצוע על מנת לקבל הדרכה ספציפית לעסקך, ומכאן ואילך להתנהל באופן עצמאי. אתה יכול לנהל את החשבוניות מפנקס ידני או מתוכנה (יש היום המון נגישות וזולות), אני ממליצה על תוכנה כדוגמת ריווחית שיש לה ממשק נוח וקל לקליטה שבה תוכל גם לנהל את ההוצאות (וכך תוכל לראות און ליין את הרווחיות) ואת הדיווחים החודשיים לרשויות.

אם אתה מנהל פנקס ידני, תצטרך לקנות חוברת של תקבולים ותשלומים ובה לרשום את החשבוניות של ההוצאות והכנסות, רצוי לפתוח לכל תקופת דיווח למע"מ עמוד חדש על מנת שתוכל לסכם בקלות.

דיווח למע"מ- אחת לתקופה של חודש או חודשיים, עליך לדווח על מחזור הכנסותיך על מנת לשלם את המע"מ שנצבר אצלך בגינו. מע"מ מתיר לך לקזז את המס ששלמת בגין הוצאות שנצברו לך במהלך עסקך -נקראות תשומות.

ככלל, תשומות מותרות בניכוי רק אם שמשו לעסק,

חריג-תשומות בגין רכב (דלק ואחזקה) שבהם מותר בניכוי רק 2/3 מהתשומה, (מצד שני, כל חשבונית דלק מותרת, לא רק מה שלצורך העסק)

וכן-תשומות בגין כיבודים וביגוד שכלל לא מותרות

אם העסק שלך בבית, מותר לך להשתמש בהוצאות של חשמל ומים באחוז השימוש של העסק בבית, לדוגמא בית עם 4 חדרים שחדר אחד שייך לעסק, 25% מההוצאות יוכרו

עוסק פטור-אין דיווחים במהלך השנה. רק צריך להיות עם יד על הדופק לוודא שמחזור הכנסותיך לא עלה על הקבוע בחוק ובמידה וכן, אתה הופך להיות עוסק מורשה ועליך לדווח למע"מ על כך.

ביטוח לאומי-תשלומי מקדמות קבועים חודשיים

מס הכנסה-תשלומי מקדמות, אחוז מההכנסות

רצוי מאוד לבדוק מידי תקופה או לקראת סוף השנה האם הרווחים השתנו מהצפי, ולערוך סימולציות (יש אתרים חינמיים רבים שמאפשרים לעשות זאת) על מנת לוודא שהמקדמות ששילמת למס הכנסה וביטוח לאומי תואמות את הצפי לשנת המס.

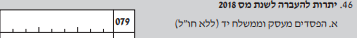

דוח שנתי-

מע"מ- בעצם זה מעניין רק את העוסקים הפטורים, נחתם כל השנה, עכשיו עליכם לסכם את כל ההכנסות שהיו לכם השנה ולדווח. תקבלו מכתב ממע"מ שמזכיר לכם על זה ומסביר באיזה אופנים אפשר לדווח.

דוח שנתי למס הכנסה

אם אתם שכירים שרוצים החזר מס, בבקשה תעשו לעצמכם טובה ותכינו לבד, כן שוב רק אם מה שיש לכם זה תלושי משכורת ותלושי משכורת וזהו. רק בבקשה, תבדקו בסימולטור שבאמת מגיע לכם החזר. ואל תשכחו לעדכן את כל הילדים, ואם יש לכם נטול יכולת, ואם אתם גרים בישוב עם הטבה... תקראו טוב טוב את כל הזיכויים ואל תשכחו לסמן את כל הרלוונטי עבורכם.

לעוסקים הוא כבר יותר מסובך, רבים וטובים מתנהלים לבד במהלך השנה ובסיומה פונים לעזרת בעל מקצוע,

אבל אם אתם מרוויחים גרוש וחצי מהעסק+תלוש אחד או שניים, אז באמת אין שום סיבה שאת כל הרווח שצברתם תעבירו לידי גורם מטפל.

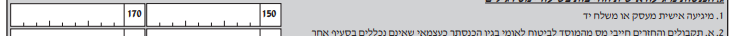

בחודש מרץ תקבלו מהמעסיק שלכם טופס 106, הטופס כתוב בעברית לא בסינית, כדאי שתזכרו.

ליד כל סכום שרשום (ולא רשום הרבה סכומים) יש מספר בסוגריים, המספר הזה הוא המדריך להיכן לשייך את הסכום בדוח השנתי.

בדוח השנתי יש קוביות שליד כל אחת מהן יש מספר, כעת עליך ל"שדך" בין המספרים בטופס 106 לאלו בתלוש.

שים לב! עליך לשייך בדוח את התלוש של כל בן זוג אליו ולא להתבלבל ולהכניס את התלוש שלך לשלה ולהפך. לכל אחד יש עמודה אישית שלו.

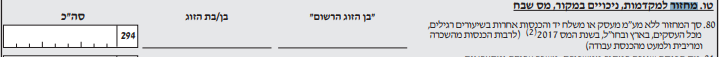

וכעת-הפרטים של העסק

עליך להכין דוח רווח והפסד,

ממש לא קשה כמו שנשמע.

לרכז את כל ההכנסות וכל סוג של הוצאה ביחד, הכנסה פחות הוצאה זה הרווח, (אבל בבקשה, תסתכלו קודם בדוגמאות שיש ברשת)

עכשיו-צריך לתאם הוצאות.

מה הכוונה?

מס הכנסה, כמו מע"מ לא מרשה לך להשתמש בכל הוצאה ב-100% ולכן אנחנו עורכים דוח שמתאם את הרווח/הפסד שהצגנו למה שמס הכנסה מרשה.

ומה הוא לא מרשה? הקלאסיים הם-

הוצאות אחזקת רכב-55% לא מוכר

ביגוד וכיבודים-20% לא מוכר

טלפון סלולרי-הנמוך מ1260 ש"ח או 50% מההוצאה

ויש גם עוד כמו חלק מהוצאות טיסה לחו"ל - תקראו כאן

מה עושים כשהתוצאה היא רווח-

רושמים את הסכום בקוביה המתאימה בדוח

כשיש הפסד משאירים את הקוביות הנ"ל ריקות כמובן, ואז יש אפשרות לקזז אותו מהכנסה אחרת שלך, כל הכנסה, משכורת מבחינתי, כי ברגע שיש לך עוד דברים, אז אתה הולך לבעל מקצוע סכמנו, כן?!

ההפסד שנשאר רושמים כאן-

עכשיו אתה צריך לרשום את המחזור שלך מהעסק השנה, את זה רושמים כאן-

וכאן-

וכמעט שכחתי.... אתה חייב לוודא שהמחזור שאתה רושם בדוח יהיה תואם למה שדווחת למע"מ! זה בקרה בסיסית.

יש גם דוח לעוסקים שההכנסה שלהם נמוכה, פרטים כאן

זה בגדול,

מקווה שלא שכחתי דברים.

אתם יכולים לשאול ומקסימום אערוך את ההודעה

אבל בכל זאת, מתוך מחשבה והכרות עם חתך מסוים באוכלוסיה החלטתי להעלות על הכתב את הגיגי

ומותר לכם לא להסכים ואפילו לחלוק.

עבדתי בעברי במשרד בני ברקי קלאסי וכעת אני עובדת בתל אביב עם אוכלסיית לקוחות שונה לחלוטין, אחת השוניות הבולטות הן, שבמגזר שלנו אנשים לא בטוחים ביכולותיהם, מאבדים עשתונות מול מכתב אומלל ממס הכנסה (אפילו שאין בו מספרים!) ומרגישים תלותיים לחלוטין באנשי המקצוע. וכל זה למרות כשרונות ברוכים ויכולות ניהול פיננסיות של העסק.

כמו שאתם יודעים לנהל את הרווחים שלכם, לתמחר, וכל מה שקשור לכסף בעסק שלכם, כך גם יש לכם יכולות לתרגם את הנתונים שלכם לדרישות מס הכנסה.

יכול להיות שתצטרכו הדרכה ספציפית לעסק שלכם, לדעת מה הוראות ניהול ספרים, באיזה צורה מדווחים, ועוד נתונים כלליים בשבילם לעיתים יש צורך להתייעץ עם בעל מקצוע בעיקר בשלבי הפתיחה.

אבל אין שום עניין באופן שוטף להיות תלותי בבעל מקצוע! זה אפשרי ואפילו לפעמים עדיף להתנהל גם חשבונאית באופן עצמאי.

(ולעמיתי למקצוע, גם לכם זה יהיה שווה, פחות התברברות עם מע"מ דוח חודשי, דוחות אישיים עם תלוש וחצי ועוד... אם תגדילו ראש, תתפתחו יותר, לקוחות יותר גדולים וכך גם אתם תגדלו)

ככלל ההמלצה שלי היא לנהל את השוטף באופן עצמאי, זה הכי קל ופשוט ובסופו של דבר זו רוטינה קבועה שרק צריך להשתפשף בה ואז זורמים איתה.

פתיחת תיקים ודוחות שנתיים עלולים לדרוש יותר ידע מקצועי.

ולכל המפחדים מביקורות פתע- רק שתדעו שמייצג לא הוא המגן, ובכל מקרה שהוא אתם אלו שתאלצו לעמוד מול המבקרים, וברגע האמת לא עוזר הרו"ח הצמוד, רק אתם והמבקר (והקב"ה כמובן!) הרו"ח בא לתקן נזקים אם ישנם אחרי הביקורת, ככה שאתם יכולים למנות אותו אז...

שניה לפני המדריך, הוא לא מיועד למי שהמחזורים שלו גדולים/מעסיק עובדים/שיש לו מלאי מסובך/השקעות בני"ע (רק לדוח השנתי)/סוחר בביטקויינים/ או כל עיסוק לא שגרתי אחר,

זה לכם- בעלי המקצועות הרגילים, שצריכים להוזיל מהרווחים המועטים שלכם עבור דוח אישי ומע"מ דו חודשי.

כלל אצבע-לכל אחת מהרשויות יש אתר אינטרנט נגיש עם כל המידע הבסיסי שכל עוסק צריך. תשתמשו במידע.

כמו כן אתר כל זכות מומלץ ביותר.

ישנן שלוש רשויות שבעלי עסקים מתמודדים מולם במועדים שונים,

מס הכנסה-אחת לשנה יש לדווח על פעילות העסק, מועד הדיווח ממרץ עד יוני (רצוי להתעדכן באתר אם יש אורכות)

מע"מ- מתחלק לשניים

1. עוסק פטור: (עד מחזור של 100,187 נכון לשנת 2019), מועד דיווח-אחת לשנה, בינואר.

2. עוסק מורשה: מי שמחזורו עולה על העוסק פטור או בעל מקצוע חופשי, מועד דיווח-אחת לחודש או חודשיים בהתאם להיקף הפעילות

ביטוח לאומי- מתחלק לשניים

1. עצמאי שאינו עומד על ההגדרה, לא משלם דמי ביטוח ולא מבוטח (מומלץ למי שעובד בנוסף כשכיר כך שיש לו ביטוח על הכנסה מסויימת, לא מומלץ לנשים בהריון כי לא יקבלו דמי לידה)

2. עצמאי שכן עומד על ההגדרה-חייב בתשלום דמי הביטוח באחוזים מהרווח. מועד התשלום-מידי חודש מקדמה, לאחר הגשת הדוח השנתי מתחייבים/מזדכים בהפרש.

פתיחת תיק-

מזל טוב! החלטת לפתוח תיק.

פתיחת תיק נעשית במס הכנסה ובמע"מ, ביטוח הלאומי מתעדכן ממס הכנסה על פתיחת התיק. (תחפשו-מדריך לפתיחת עסק)

עליך להגיע למשרד עם המידע:

1. מה סוג העיסוק שלך

2. מה המחזור השנתי הצפוי

3. האם אתה רוצה להיות עוסק פטור או חייב

4. מאיפה אתה מתכנן לנהל את העסק

5. האם צפוי לך רווח חייב במס (האם אתה מנצל את כל נקודות הזיכוי שלך) או לא

את הטופס יש לקורא בעיון, לא למלא פרטים לא רלוונטיים ובמידת הצורך להעזר בפקיד, תזכיר לעצמך-הפקיד נמצא כאן בשביל לשרת אותך (לפעמים הם מתנהגים בצורה שאפשר לשכוח את זה...).

אחרי שנפתח לך התיק במס הכנסה ובמע"מ אתה יכול להתחיל את הפעילות.

במידה ואתה לא צופה חבות במס, עליך להגיש בקשה לביטול מקדמות למס הכנסה.

במידה ואתה רוצה להיות עצמאי שאינו עומד בהגדרה, עליך להגיש מכתב לביטוח לאומי בעניין.

הערה: אם את לפני לידה, כדאי להתייעץ עם בעל מקצוע על מנת שיפתח בצורה שתוכלי לקבל את החל"ד מבט"ל.

ניהול שוטף-

כל בעל עסק מחוייב לנהל ספרי חשבונות לפי הוראות ניהול ספרים, יש הוראות בסיסיות לכל נישום, ופירוט ספציפי יותר ב"תוספות" להוראות הבסיסיות.

הביקורות המפורסמות של מס הכנסה מתמקדות בניהול הספרים, ככה שעליך לנהל אותם בצורה מדוקדקת. (רק להזכירך, הניהול הזה לא קשור כלל לייצוג בידי רו"ח/יוע"מ, זה ניהול שוטף יומיומי שלך כבעל עסק)

אם אתה עוסק מורשה, אני ממליצה כן לפנות לבעל מקצוע על מנת לקבל הדרכה ספציפית לעסקך, ומכאן ואילך להתנהל באופן עצמאי. אתה יכול לנהל את החשבוניות מפנקס ידני או מתוכנה (יש היום המון נגישות וזולות), אני ממליצה על תוכנה כדוגמת ריווחית שיש לה ממשק נוח וקל לקליטה שבה תוכל גם לנהל את ההוצאות (וכך תוכל לראות און ליין את הרווחיות) ואת הדיווחים החודשיים לרשויות.

אם אתה מנהל פנקס ידני, תצטרך לקנות חוברת של תקבולים ותשלומים ובה לרשום את החשבוניות של ההוצאות והכנסות, רצוי לפתוח לכל תקופת דיווח למע"מ עמוד חדש על מנת שתוכל לסכם בקלות.

דיווח למע"מ- אחת לתקופה של חודש או חודשיים, עליך לדווח על מחזור הכנסותיך על מנת לשלם את המע"מ שנצבר אצלך בגינו. מע"מ מתיר לך לקזז את המס ששלמת בגין הוצאות שנצברו לך במהלך עסקך -נקראות תשומות.

ככלל, תשומות מותרות בניכוי רק אם שמשו לעסק,

חריג-תשומות בגין רכב (דלק ואחזקה) שבהם מותר בניכוי רק 2/3 מהתשומה, (מצד שני, כל חשבונית דלק מותרת, לא רק מה שלצורך העסק)

וכן-תשומות בגין כיבודים וביגוד שכלל לא מותרות

אם העסק שלך בבית, מותר לך להשתמש בהוצאות של חשמל ומים באחוז השימוש של העסק בבית, לדוגמא בית עם 4 חדרים שחדר אחד שייך לעסק, 25% מההוצאות יוכרו

עוסק פטור-אין דיווחים במהלך השנה. רק צריך להיות עם יד על הדופק לוודא שמחזור הכנסותיך לא עלה על הקבוע בחוק ובמידה וכן, אתה הופך להיות עוסק מורשה ועליך לדווח למע"מ על כך.

ביטוח לאומי-תשלומי מקדמות קבועים חודשיים

מס הכנסה-תשלומי מקדמות, אחוז מההכנסות

רצוי מאוד לבדוק מידי תקופה או לקראת סוף השנה האם הרווחים השתנו מהצפי, ולערוך סימולציות (יש אתרים חינמיים רבים שמאפשרים לעשות זאת) על מנת לוודא שהמקדמות ששילמת למס הכנסה וביטוח לאומי תואמות את הצפי לשנת המס.

דוח שנתי-

מע"מ- בעצם זה מעניין רק את העוסקים הפטורים, נחתם כל השנה, עכשיו עליכם לסכם את כל ההכנסות שהיו לכם השנה ולדווח. תקבלו מכתב ממע"מ שמזכיר לכם על זה ומסביר באיזה אופנים אפשר לדווח.

דוח שנתי למס הכנסה

אם אתם שכירים שרוצים החזר מס, בבקשה תעשו לעצמכם טובה ותכינו לבד, כן שוב רק אם מה שיש לכם זה תלושי משכורת ותלושי משכורת וזהו. רק בבקשה, תבדקו בסימולטור שבאמת מגיע לכם החזר. ואל תשכחו לעדכן את כל הילדים, ואם יש לכם נטול יכולת, ואם אתם גרים בישוב עם הטבה... תקראו טוב טוב את כל הזיכויים ואל תשכחו לסמן את כל הרלוונטי עבורכם.

לעוסקים הוא כבר יותר מסובך, רבים וטובים מתנהלים לבד במהלך השנה ובסיומה פונים לעזרת בעל מקצוע,

אבל אם אתם מרוויחים גרוש וחצי מהעסק+תלוש אחד או שניים, אז באמת אין שום סיבה שאת כל הרווח שצברתם תעבירו לידי גורם מטפל.

בחודש מרץ תקבלו מהמעסיק שלכם טופס 106, הטופס כתוב בעברית לא בסינית, כדאי שתזכרו.

ליד כל סכום שרשום (ולא רשום הרבה סכומים) יש מספר בסוגריים, המספר הזה הוא המדריך להיכן לשייך את הסכום בדוח השנתי.

בדוח השנתי יש קוביות שליד כל אחת מהן יש מספר, כעת עליך ל"שדך" בין המספרים בטופס 106 לאלו בתלוש.

שים לב! עליך לשייך בדוח את התלוש של כל בן זוג אליו ולא להתבלבל ולהכניס את התלוש שלך לשלה ולהפך. לכל אחד יש עמודה אישית שלו.

וכעת-הפרטים של העסק

עליך להכין דוח רווח והפסד,

ממש לא קשה כמו שנשמע.

לרכז את כל ההכנסות וכל סוג של הוצאה ביחד, הכנסה פחות הוצאה זה הרווח, (אבל בבקשה, תסתכלו קודם בדוגמאות שיש ברשת)

עכשיו-צריך לתאם הוצאות.

מה הכוונה?

מס הכנסה, כמו מע"מ לא מרשה לך להשתמש בכל הוצאה ב-100% ולכן אנחנו עורכים דוח שמתאם את הרווח/הפסד שהצגנו למה שמס הכנסה מרשה.

ומה הוא לא מרשה? הקלאסיים הם-

הוצאות אחזקת רכב-55% לא מוכר

ביגוד וכיבודים-20% לא מוכר

טלפון סלולרי-הנמוך מ1260 ש"ח או 50% מההוצאה

ויש גם עוד כמו חלק מהוצאות טיסה לחו"ל - תקראו כאן

מה עושים כשהתוצאה היא רווח-

רושמים את הסכום בקוביה המתאימה בדוח

כשיש הפסד משאירים את הקוביות הנ"ל ריקות כמובן, ואז יש אפשרות לקזז אותו מהכנסה אחרת שלך, כל הכנסה, משכורת מבחינתי, כי ברגע שיש לך עוד דברים, אז אתה הולך לבעל מקצוע סכמנו, כן?!

ההפסד שנשאר רושמים כאן-

עכשיו אתה צריך לרשום את המחזור שלך מהעסק השנה, את זה רושמים כאן-

וכאן-

וכמעט שכחתי.... אתה חייב לוודא שהמחזור שאתה רושם בדוח יהיה תואם למה שדווחת למע"מ! זה בקרה בסיסית.

יש גם דוח לעוסקים שההכנסה שלהם נמוכה, פרטים כאן

זה בגדול,

מקווה שלא שכחתי דברים.

אתם יכולים לשאול ומקסימום אערוך את ההודעה

הנושאים החמים

הנושאים החמים

הנושאים החמים

הנושאים החמים